오늘도 좋은 밤입니다.

세상 모든 투자는 마음 고생을 동반합니다.

바우탐 가우드 같은 저자는 '좋은 투자가가 된다는 것은 좋은 인간이 되는 것과 같다.' 라는 취지로 말 한 적이 있는데요.

마음 고생은 불안함을 만들고 불안함은 바보같은 선택으로 이끕니다. 대가들이라고 다르지는 않더군요.

찰리 멍거 - 사람들은 똑똑해지려고 노력하지만, 나는 바보가 되지 않으려고 노력할 뿐입니다. 이는 대부분의 사람들의 생각하는 것보다 어려운 일입니다.

피터 린치 - 여러분의 성공은 충분히 오랫동안 세상의 근심을 무시하는 능력에 달려있다. 여러분이 얼마나 똑똑하든 간에, 여러분의 운명을 결정하는 것은 머리가 아니라 배짱이다.

워렌 버핏 - 자산이 즉각 위협을 받지 않는다 하더라도, 끔찍한 뉴스들과 숨막히는 시장 코멘트 때문에 여러분의 마음은 불안해 질 것입니다. 그리고 그런 불안한 마음으로는 좋은 결정을 못하게 됩니다.

이 마음 고생 유발하는 것은, MDD(Maximum DrawDown)이라고 불립니다.

Maximum DrawDown

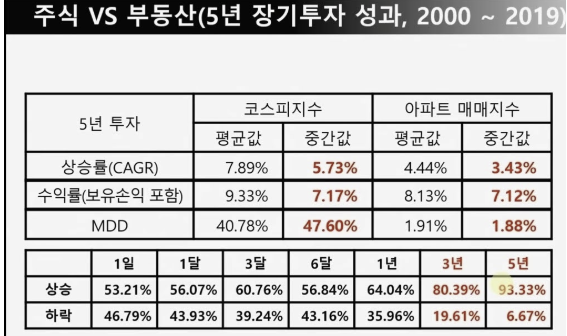

아래는 '00~'19 20년간의 코스피/아파트를 5년간 장기 투자했을 때 수익률을 비교한 표입니다.

코스피에 투자했다면 CAGR 7.89%, 아파트에 투자했다면 CAGR 4.44%를 얻을 수 있었을 것입니다.

하지만, 주변에 주식으로 부자됐다는 사람을 많이 보지는 못하셨을 것 같습니다. 부동산 부자들은 그렇게 넘쳐나는데 말이죠.

그 이유는 MDD 때문입니다. 만약 1억을 투자했다면,

- 주식의 MDD는 평균 -40%입니다: 주식이 떡락을 거듭하다 내 원금이 6천만원까지 까이는 것을 목도한 후에야 CAGR 7.89%를 얻을 수 있었습니다.

- 아파트의 MDD는 평균 -1.91%입니다: 하락해봐야 1억 → 9천9백만원 정도로 떨어지는 것을 보는 것이 다입니다. 정신적 비용이 거의 들지 않는 수준이죠.

※ 이래서 부동산 가격이 5% 하락했다면 뉴스에서 난리가 납니다. 그런적이 없었거든요.

미국장이라고 다를까요?

Carlson의 자료에 따르면, 매 3.5년마다 20%이상 하락, 매 2년마다 15%이상 하락, 매년 10% 이상의 하락을 경험한다고 합니다. (뭐 국장에 비하면 꿀빠는게 맞긴하죠)

우리 전략의 MDD

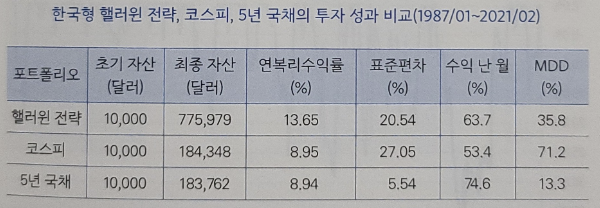

우리 전략의 현재까지 MDD는 -11.29%입니다. 원래는 -7% 정도 였으나 11월 달에 갱신되었습니다.

전략의 MDD가 큰지 작은지는 개개인의 주관에 달렸겠지만, 기억할 것은

3개월 내 손실 확률이 40%에 이르고, 최대 MDD가 71.2% 이르는 망할 코스피도 팔지 않고 '존버'했다면

CAGR 8.95%를 안겨 주었다는 사실 입니다.

결국 주식을 기반으로 한 모든 전략은 MDD를 버티지 못하고 다 팔아버린 사람이 날린 돈을 나눠 먹는 경기라는 생각이 드네요.

굿럭!

※ 월가의 전설들이 기록한 CAGR*

워런 버핏의 22%

조지 소로스 26%

피터린치 29%

레이 달리오 21%

* 김성일 <마법의 연금굴리기>

반응형

'Asset Allocation > Basic Concept' 카테고리의 다른 글

| 섀넌의 도깨비, 산술평균과 기하평균 (0) | 2025.02.11 |

|---|---|

| 평균회귀파 vs. 모멘텀파 Asset Allocation, Monthly 자산 배분 (0) | 2025.02.08 |

| Time the market vs. Time in the market (Jane, Jack, John 이야기) feat. 박병창 (0) | 2025.02.05 |

| Default Mode의 자산 배분, 김성일 <마법의 연금굴리기> (0) | 2025.02.05 |

| '좋은' 전략은 어떻게 정의할 것인가 (0) | 2025.02.05 |